«Let the Profits Run»

Jackson-Hole-Konferenz, Fed-Protokolle und Schweizer Wirtschaftszahlen sprechen für eine weiterhin expansive Geldpolitik. Davon profitieren Aktien, besonders sogenannte Small- und Mid-Caps. Sie sind quasi dazu verdammt, ständig neue Höchststände zu erklimmen.

1. September 2017

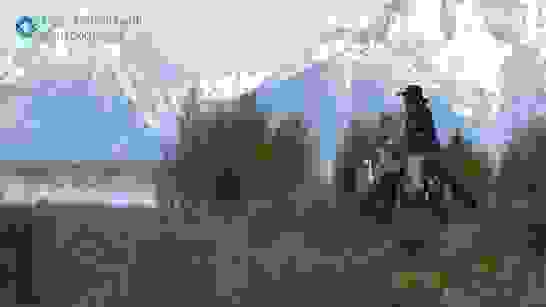

Jackson Hole in den Rocky Mountains: Hier treffen sich jedes Jahr die Zentralbanken zur Konferenz. (Bild: HBL-WebTV)

Wie jedes Jahr haben sich Ende August die Zentralbanken zur Jackson-Hole-Konferenz in den amerikanischen Rocky Mountains eingefunden. Das Thema des diesjährigen Treffens lautete «Pflege der dynamischen Weltkonjunktur».

Der Grundtenor war – wie immer in den letzten Jahren – positiv. Für die Zentralbanken stellt sich also weiterhin die Frage ob, wann und in welchem Ausmass sie den Märkten weniger Geld zur Verfügung stellen sollen.

In unseren Augen ist in absehbarer Zeit nicht mit abrupten geldpolitischen Manövern zu rechnen. Die jüngst veröffentlichten Protokolle der US-Notenbank Fed und der Zinsentscheid der Europäischen Zentralbank rechtfertigen jedenfalls eine weiterhin expansive Gangart.

In der Schweiz sprechen die schwache Entwicklung des Bruttoinlandproduktes (BIP) im zweiten Quartal 2017 und die anämische Situation auf dem Arbeitsmarkt gegen eine Straffung der Geldpolitik. Auch die dauerhaft tiefen oder sogar sinkenden Inflationsraten lassen die expansive Geldpolitik der Schweizerischen Nationalbank als richtig erscheinen.

Vor diesem Hintergrund ist bis auf Weiteres nicht mit substanziell höheren Zinsen zu rechnen. Dies gilt insbesondere für diejenigen Sätze, die die Zentralbanken unmittelbar beeinflussen, also die Geldmarktzinsen. Bei den langen Zinsen sind moderate Erhöhungen und damit leicht steilere Zinskurven möglich.

Nach einer längeren Phase mit Wirtschaftswachstum hat sich dieses in den letzten Monaten an verschiedenen Orten noch einmal beschleunigt. Inflationsbereinigt steht dieses in den grössten Volkswirtschaften kumuliert seit 2000 zwischen 15% und 38%.

Breite Diversifikation wichtiger

Unter diesen Umständen ist in den nächsten Quartalen mit steigendem Wachstum und den daraus resultierenden positiven Effekten für Unternehmen und Aktienmärkte zu rechnen. Auf einer relativen Basis wird es selbstverständlich auch in der aktuellen Situation Gewinner und Verlierer geben.

Das grösste Gewinnpotenzial haben unserer Ansicht nach europäische Papiere, zyklische Titel und vor allem auch das Segment der klein- und mittelkapitalisierten Unternehmen, sogenannte Small- und Mid-Caps. Angesichts einer erhöhten Volatilität wird aber gleichzeitig auch eine breite Diversifikation der Anlagen immer wichtiger.

Auch wenn sich die Aktienkurse nahe ihrer Höchststände bewegen, halten wir angesichts fehlender Anlagealternativen und bestenfalls diffuser Risikoszenarien an unseren Aktienengagements fest.

Weil der Wirtschafts-Output gemessen am nominalen BIP ständig steigt, muss sich auch der Börsenwert der Unternehmen erhöhen. Das heisst: Wenn es so weitergeht wie in den letzten Jahren, werden die Börsennotierungen permanent neue Höchststände erreichen.

Schlechte Performer verkaufen

Wir halten uns in diesem Umfeld an die alte Anlegerweisheit: «Cut the losses and let the profits run». Das heisst: Schlecht performende Positionen verkaufen wir und in positiven Märkten bleiben wir investiert.

Wieso auch die grossen Bilanzen der Staaten, Zentralbanken und der Privaten signalisierten, dass der grosse Wachstumskick noch bevorsteht, erfahren Sie im neuen Börsenvideo des HBL-WebTV.

Artikel teilen

3. Juli 2024

«Wir rechnen mit geldpolitischen Impulsen»

Nach einem besser als erwarteten ersten Halbjahr 2024 rechnet Reto Huenerwadel, Anlagechef der Hypothekarbank Lenzburg, mit weiteren Zinssatzsenkungen der Schweizerischen Nationalbank (SNB) und auch anderer internationaler Nationalbanken, wie beispielsweise der Federal Reserve (Fed) in den USA. Mehr dazu im Video.