Asset Inflation: Geldschwemme treibt Bond-Preise in die Höhe

Trotz der Geldspritzen der Zentralbanken zeigen sich die Preise für Konsumgüter stabil. Auf den Zinsmärkten dagegen sind mittlerweile Inflationsphänomene zu beobachten.

2. Mai 2019

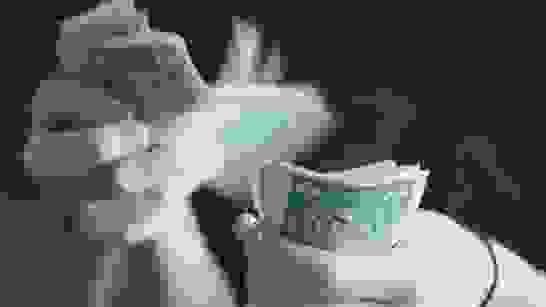

Asset Inflation: Die tiefen Zinsen treiben die Kurse von Festzinsanleihen in die Höhe. (Bild: Sharon McCutcheon, Unsplash)

Neben der Arbeitslosigkeit betrachten viele Schweizerinnen und Schweizer traditionell die Inflation als das grösste volkswirtschaftliche Problem. Gerade aber Inflation scheint aktuell kein Thema zu sein: Die beständig rückläufigen Zinsniveaus in der Schweiz (aber auch global) legen in den Augen vieler Beobachter den Schluss nahe, dass das Phänomen der Geldentwertung trotz günstiger Versorgung mit Liquidität durch die Zentralbanken bis auf weiteres kein Problem darstelle.

Wir teilen diese Einschätzung nur bedingt. Erstens lässt sich festhalten, dass sich auch in der Schweiz die Inflation im positiven Bereich etabliert hat und im März sogar wieder leicht angestiegen ist (siehe Grafik). Zweitens scheint es zwar zu stimmen, dass die zur Verfügung gestellte Liquidität der Zentralbanken nicht im ganzen Umfang den Weg in die Realwirtschaft findet. Das Geld ist aber mit Sicherheit in anderen Märkten angekommen. Im Vordergrund stehen dabei der Immobilienmarkt und andere Finanzmärkte.

Die offiziell ausgewiesene Inflation bewegt sich trotz der expansiven Geldpolitik der Zentralbanken auf tiefem Niveau. (Quelle: Bundesamt für Statistik/Grafik: HBL Asset Management)

Gerade die Entwicklung auf den Zinsmärkten zeigt, dass die Preise zumindest in diesem Bereich sehr hoch sind. Anlegerinnen und Anleger sind nämlich bereit, immer grössere Risiken einzugehen (Schuldnerrisiken oder Zinsrisiken aufgrund längerer Laufzeiten), obwohl sie damit keine oder nur eine sehr geringe Rendite erzielen können. Die Obligationen sind also inflationiert.

Die aktuell tiefen Zinsen sind also weniger ein Zeichen tiefer Inflation, sondern ein Indiz für eine spezielle Form der Geldentwertung: der sogenannten Asset Inflation. Sie treibt derzeit die Preise auf den Anleihenmärkten in die Höhe und wir mahnen bei Neuengagements in diesem Bereich zur Vorsicht.

Die tiefen Zinsen sollten die verschiedenen Akteure – vor allem die Zentralbanken der wichtigsten Wirtschaftsräume – nicht zu falschen Schlüssen verleiten. Die Kombination positiver Inflationsraten und historisch tiefster Zinsen kann insbesondere bei Finanzierungsfragen der Unternehmen und der privaten Haushalte zu ausgeprägten Fehlanreizen führen. Fremdkapital erscheint aktuell überaus günstig, was zu Fehlallokation von Kapital und Überschuldung führen kann.

Artikel teilen

27. März 2024

«Knappe Güter wie Gold und Bitcoin vermehrt nachgefragt»

Im ersten Quartal 2024 sind die Konsumenten- und US-Konjunkturzahlen zum Teil besser als erwartet ausgefallen. Insgesamt lagen die Konjunkturdaten aber im Rahmen der Erwartungen. Für echte Überraschungen sorgten dagegen die Zentralbanken von Japan und der Schweiz. «Die Schweizer Zinssenkung befeuert Spekulationen, dass die Inflation zurückkommen könnte, weshalb knappe Güter wie Gold und Bitcoin vermehrt nachgefragt werden», sagt Reto Huenerwadel im Video.